原标题:2023年中国口腔医疗器械行业市场现状及竞争格局分析 中国口腔医疗具有较强地域性

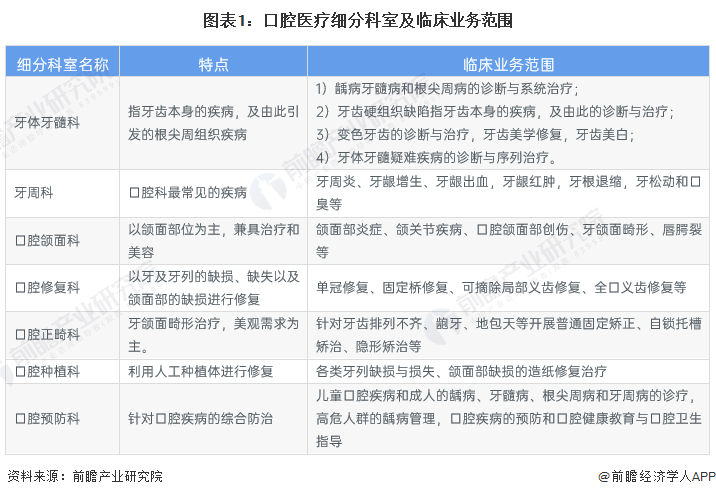

口腔诊疗是医疗机构为广大购买的人提供口腔疾病诊断、治疗和口腔保健等服务。从科室上来看,口腔医疗又能更加进一步细分为牙体牙髓科、牙周科、口腔颌面科、口腔修复科、口腔正畸科、口腔种植科和口腔预防科等。一般在口腔科诊疗当中,医保只报销补牙(包括基本材料、治疗费)、拔牙以及治疗牙周炎、牙龈炎等牙病发生的费用;涉及牙齿整形美容的基本不报销,包括镶牙、烤瓷牙、洗牙、牙齿矫正、种植牙等。还在于这些行为通常涉及高昂的材料费用;另外,牙科住院费中除义齿费用外,都可由医保统筹基金支付。

根据Med研究院和美团医疗2020年的统计数据,从口腔医疗行业细分市场来看,最重要的包含口腔种植、口腔正畸、口腔修复、牙齿美白等领域,每个部分占比较为平衡,在10%-25%的区间内。

2021年,我国口腔医疗有758家位于城市,占口腔医疗总数的73%;276家口腔医疗位于农村,占比为27%。整体看来,目前我国口腔医疗的城乡差距还较大。不仅是专业的口腔医疗,就连口腔诊所、社区医院中的口腔科也是以城市为主,从这点能够准确的看出,我国口腔医疗资源分布极为不均。但有必要注意一下的是,近年来广阔的农村市场正受到关注,加上医改政策的倾斜,农村市场的口腔医疗机构迅速扩张,其所占比重正不断提高。

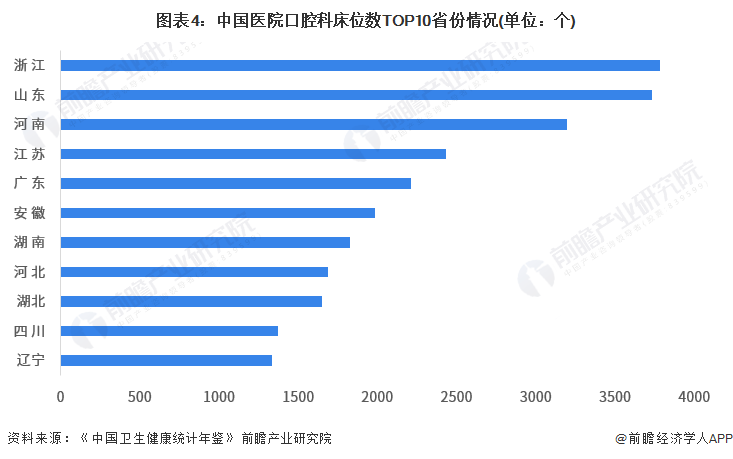

从2021年中国各省市口腔医院床位数量看,浙江、山东、河南、江苏、广东等地区数量较多,排名前5,床位数分别为3783个、3731个、3198个、2435个、2212个。除此以外,安徽、湖南、河北、湖北4个省份的口腔科床位数也超过1500个。

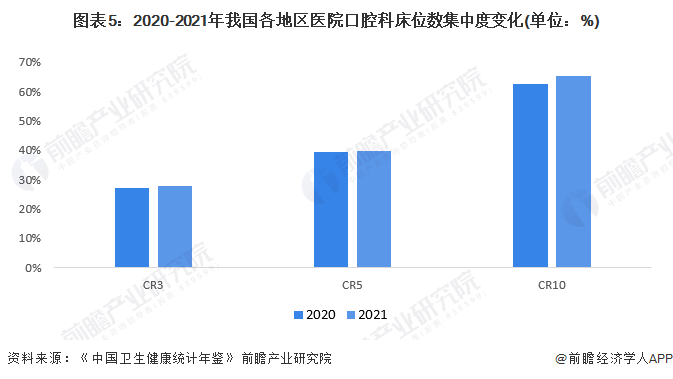

整体来看,2020年我国医院口腔科床位数的集中度较高,CR3为27%,CR5集中度为39%,CR10集中度为63%;2021年,医院口腔科床位数的集中度有所提升,CR3达到28%,CR5集中度为40%,CR10集中度为65%。

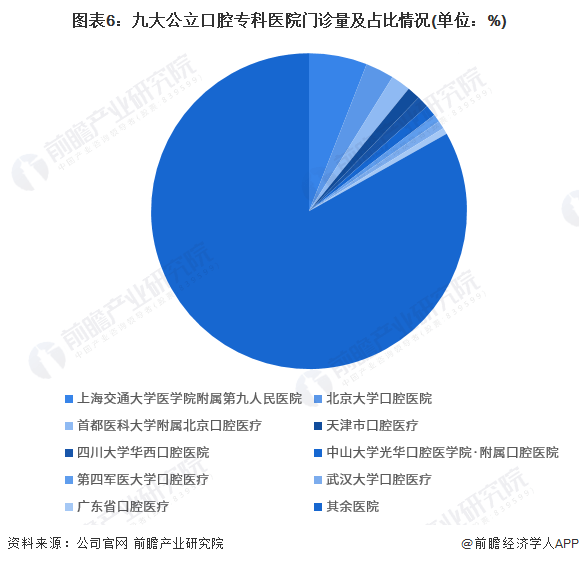

从口腔专科医院门诊情况上来看,九大公立口腔专科医院的门诊量占比在17%左右,集中度不算太高,其中上海交大第九人民医院接诊量占比接近6%,在九大公立口腔专科医院中占比最高。

虽然医疗服务的集中度不高,但是口腔医疗行业具有很强的地域性,以区域性品牌为主。客户对医生依从性高于品牌,对新的医生、技术、服务不熟悉,且每个区域都有强势的口腔品牌。客户对区域产生的新品牌认知度较低,异地扩张门店投资回收期长。所以,即使是大型口腔医疗连锁机构,对于区域外的扩张也相对谨慎。

注:2022年口腔医院门诊量为初步统计结果,各医院门诊量统计年份为2022年,数据来源于各医院官网网站。

同时前瞻产业研究院还提供、、、、、、、、、咨询等解决方案。在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章的主要内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。返回搜狐,查看更加多